Thuế Trước Bạ Xe Máy Là Bao Nhiêu

Khi đăng ký xe máy, các chủ xe phải đóng lệ phí trước bạ hay thường được gọi là thuế trước bạ. Vậy, thuế trước bạ xe máy hiện nay là bao nhiêu? Tính thế nào? Cùng tìm hiểu các vấn đề này qua bài viết dưới đây.

Khi đăng ký xe máy, các chủ xe phải đóng lệ phí trước bạ hay thường được gọi là thuế trước bạ. Vậy, thuế trước bạ xe máy hiện nay là bao nhiêu? Tính thế nào? Cùng tìm hiểu các vấn đề này qua bài viết dưới đây.

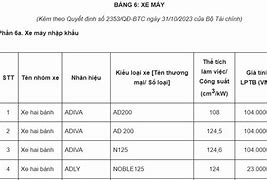

Bảng giá tính thuế trước bạ xe máy mới nhất

Hiện nay, bảng giá tính lệ phí trước bạ xe máy mới nhất năm 2024 được ban hành kèm Quyết định 2353/QĐ-BTC của Bộ Tài chính.

Trên đây là nội dung trả lời cho câu hỏi Thuế trước bạ xe máy bao nhiêu và các quy định liên quan.

Nếu còn vấn đề vướng mắc, bạn đọc vui lòng liên hệ tổng đài

Thuế trước bạ xe máy được tính theo công thức nào và mức thu thuế trước bạ xe máy phải đóng là bao nhiêu? Bài viết dưới đây MISA meInvoice sẽ tổng hợp những quy định mới nhất về mức thu và cách tính thuế trước bạ xe máy.

Trường hợp nào phải đóng thuế trước bạ xe máy?

Tổ chức, cá nhân phải nộp lệ phí trước bạ khi đăng ký quyền sở hữu xe máy với cơ quan nhà nước có thẩm quyền.

Khi nào phải nộp thuế trước bạ xe máy?

Tổ chức, cá nhân phải nộp lệ phí trước bạ khi đăng ký quyền sở hữu, quyền sử dụng với cơ quan nhà nước có thẩm quyền loại trừ các đối tượng được miễn thuế trước bạ.

Căn cứ theo khoản 6 điều 3 Nghị định 10/2022/NĐ-CP quy định:

“6. Xe mô tô hai bánh, xe mô tô ba bánh, xe gắn máy, các loại xe tương tự xe mô tô, xe gắn máy phải đăng ký và gắn biển số do cơ quan nhà nước có thẩm quyền cấp (sau đây gọi chung là xe máy).

Do đó khi mua xe máy là làm thủ tục đăng ký xe máy thì phải đóng thuế trước bạ xe máy.

Thuế nhập khẩu xe máy cũ đã qua sử dụng

Thuế nhập khẩu xe máy cũ đã qua sử dụng được xác định dựa trên công thức sau:

Thuế nhập khẩu = Giá tính thuế nhập khẩu x thuế suất nhập khẩu.

Căn cứ theo quy định tại Điều 5, Điều 8 Luật thuế xuất khẩu, thuế nhập khẩu 2016 có quy định thì số tiền thuế xuất, thuế nhập khẩu được xác định căn cứ vào trị giá tính thuế và thuế suất theo tỷ lệ phần trăm (%) của từng mặt hàng tại thời điểm tính thuế. Thuế suất đối với hàng hóa nhập khẩu gồm thuế suất ưu đãi, thuế suất ưu đãi đặc biệt, thuế suất thông thường và được áp dụng trong từng trường hợp cụ thể. Trị giá tính thuế xuất khẩu, thuế nhập khẩu là trị giá hải quan theo quy định của Luật hải quan. Thời điểm tính thuế xuất khẩu, thuế nhập khẩu là thời điểm đăng ký tờ khai hải quan.

Theo bảng mã phân loại hàng hóa HS thì xe máy thuộc vào nhóm có mã HS 87.11″Mô tô (kể cả moped) và xe đạp có gắn động cơ phụ trợ, có hoặc không có thùng xe bên cạnh;…”.

Có 3 loại thuế có thể được áp dụng:

Một là, thuế suất nhập khẩu thông thường. Theo điều 1 nghị định quy định chi tiết một số điều Luật thuế xuất khẩu, thuế nhập khẩu thì Những hàng hóa thuộc đối tượng này sẽ được áp thuế theo Luật Thuế xuất khẩu, thuế nhập khẩu và quy định của Chính phủ về thi hành Luật Thuế xuất khẩu, thuế nhập khẩu với mức thuế 20%;

Hai là, thuế suất ưu đãi nhập khẩu. Loại thuế suất này áp dụng đối với hàng hóa nhập khẩu có xuất xứ từ nước, nhóm nước hoặc vùng lãnh thổ thực hiện đối xử tối huệ quốc trong quan hệ thương mại với Việt Nam.

Ba là, thuế suất ưu đãi đặc biệt. Theo khoản 1 Thông tư Hướng dẫn thực hiện thuế suất thuế nhập khẩu ưu đãi đặc biệt số 45/2007/TT-BTC thì Hàng hoá nhập khẩu có xuất xứ từ nước, nhóm nước hoặc vùng lãnh thổ thực hiện ưu đãi đặc biệt về thuế nhập khẩu với Việt Nam (sau đây viết tắt là nước có thoả thuận ưu đãi đặc biệt với Việt Nam) theo thể chế khu vực thương mại tự do, liên minh thuế quan hoặc để tạo thuận lợi cho giao lưu thương mại biên giới và trường hợp ưu đãi đặc biệt khác (sau đây viết tắt là hiệp định thương mại).

Ngoài ra, theo điều 2 Thông tư 166/2014/TT-BTC Ban hành Biểu thuế nhập khẩu ưu đãi đặc biệt của Việt Nam để thực hiện Hiệp định Thương mại hàng hóa ASEAN – Trung Quốc giai đoạn 2015-2018 thì Điều kiện để hàng hóa nhập khẩu được áp dụng thuế suất ACFTA- hiệp định thương mại tự do ASEAN-Trung quốc

Căn cứ vào Thông tư này, mặt hàng có mã HS 87.11 có mức thuế suất là 45%. Đây là mức thuế áp dụng có thời hạn áp dụng từ ngày 1 tháng 1 năm 2015 đến hết ngày 31 tháng 12 năm 2018. Sau thời hạn này, mức thuế này có thể được giữ nguyên hoặc thay đổi tùy theo cam kết của các bên.

Tuy nhiên đến nay, Việt Nam chỉ mới tham gia hiệp định thương mại tự do ASEAN- Trung Quốc. Do đó, nếu đáp ứng được yêu cầu hưởng thuế ưu đãi đặc biệt đã được nêu trên thì mức thuế suất áp dụng sẽ là 45%. Nếu không đáp ứng được điều hiện đó, mặt hàng xe mô tô này sẽ phải nộp thuế ưu đãi theo biểu thuế quan nhập khẩu do là thành viên của WTO với mức thuế là 70%.

Thuế tiêu thụ đặc biệt là một loại thuế gián thu, đánh vào một số hàng hóa, dịch vụ thuộc đối tượng chịu thuế theo qui định của luật thuế tiêu thụ đặc biệt. Thuế được cấu thành trong giá cả hàng hóa, dịch vụ và do người tiêu dùng chịu khi mua hàng hóa, sử dụng dịch vụ. Theo điểm đ khoản 1 điều 2 luật thuế tiêu thụ đặc biệt số 27/2008/QH12 quy định về đối tượng chịu thuế:

đ) Xe mô tô hai bánh, xe mô tô ba bánh có dung tích xi lanh trên 125cm3;

Và điều 7 luật này thì thuế tiêu thụ đặc biệt dành cho xe mô tô hai bánh, xe mô tô ba bánh có dung tích xi lanh trên 125cm3 là 20%.

.Thuế tiêu thụ đặc biệt = (Giá tính thuế nhập khẩu + Thuế nhập khẩu) x Thuế suất thuế tiêu thụ đặc biệt.

Căn cứ theo Điều 2, luật Thuế giá trị gia tăng 13/2008/QH12 thì Thuế giá trị gia tăng là thuế tính trên giá trị tăng thêm của hàng hoá, dịch vụ phát sinh trong quá trình từ sản xuất, lưu thông đến tiêu dùng.

Và Điều 3 về Đối tượng chịu thuế: Hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh và tiêu dùng ở Việt Nam là đối tượng chịu thuế giá trị gia tăng, trừ các đối tượng quy định tại Điều 5 của Luật này.

Theo thông tư số 83/2014/TT-BTC hướng dẫn thực hiện thuế giá trị gí tăng theo Danh mục hàng hóa nhập khẩu Việt Nam, đối với mặt hàng mã 87.11 thì thuế giá trị gia tăng áp dụng là 10%.

Theo đó, thuế giá trị gia tăng bạn phải trả cho xe máy bạn nhập = (Giá nhập tại cửa khẩu + Thuế nhập khẩu + Thuế tiêu thụ đặc biệt) x Thuế suất thuế giá trị gia tăng

Thuế nhập khẩu xe máy cũ đã qua sử dụng là bao nhiêu?

Xe máy cũ nhập khẩu về Việt Nam phải nộp 03 khoản thuế là: thuế nhập khẩu, thuế tiêu thụ đặc biệt trong trường hợp chiếc xe mà bạn muốn mua có trên 150cm2 và thuế giá trị gia tăng.

Nộp thuế trước bạ xe máy cần giấy tờ gì?

Hồ sơ khai lệ phí trước bạ gồm các giấy tờ sau:

Lưu ý bản sao các giấy tờ là bản sao đã được đối chiếu với bản chính hoặc bản sao được cấp từ sổ gốc/bản sao được chứng thực từ bản chính bởi cơ quan, tổ chức có thẩm quyền. Nếu tổ chức, cá nhân nộp bản sao trực tiếp thì phải xuất trình bản chính để đối chiếu.

Thủ tục nộp thuế trước bạ xe máy

Căn cứ theo điều 11, Nghị định số 10/2022/NĐ-CP quy định:

Công thức tính phí trước bạ xe máy

Công thức tính phí trước bạ xe máy được dựa trên giá tính thuế trước bạ xe máy và mức thu thuế trước bạ theo tỷ lệ phần trăm theo quy định.

Giá tính thuế trước bạ xe máy được quy định tại khoản 3 điều 7 Nghị định số 10/2022/NĐ-CP, được hướng dẫn bởi Khoản 2 Điều 3 Thông tư 13/2022/TT-BTC.

Ngoài ra, căn cứ theo khoản 3 Điều 7 Nghị định số 10/2022/NĐ-CP quy định:

Mức thu thế trước bạ theo tỷ lệ phần trăm theo quy định được liệt kê tại mục 2 của bài viết này.